個人出售舊制房地財產交易所得申報規定(上)

2024-07-11

文/胡宗奇(經濟部中小及新創企業署榮譽會計師)

我國自民國105年度開始實施房地合一新制,但實務上仍常見出售「舊制房屋土地」的案件,也就是在民國103年1月1日前取得,或民國103年1月2日至104年12月31日間取得,且持有期間超過二年者,往後出售會適用舊制房地的課稅方式,即房屋應稅、土地免稅,然實務上應如何正確申報舊制房地交易所得呢,或是否有申報應提供文件清單可供參考,以利正確申報,本文爰將相關法令、財政部解釋函令、近幾年五區國稅局新聞稿及舊制房地申報應提供文件清單的範本,編列整理成本文(篇幅關係,共分成上、中、下等共三篇)

舊制房地交易所得-適用範圍

首先我們應該先確定,出售房屋土地的案件,確實是適用舊制的房屋跟土地,而非新制房地合一的案件,因為其計算方式、申報期限都不相同。那什麼狀況下的出售案件,會適用舊制房地交易呢,茲擷取國稅局新聞稿文字內容如下:

「103年1月1日以前取得房地,或是103年1月2日至104年12月31日間取得且持有超過2年者,而於105年1月1日以後出售房地獲利,仍屬舊制財產交易所得之課稅範圍」

這個時候怎麼課稅呢,所得稅法第4條規定:「下列各種所得,免納所得稅:十六、個人出售土地,其交易之所得」,即出售舊制土地免納所得稅、出售房屋則應納所得稅,類別是「財產交易所得」

舊制房地交易所得-法規命令

確定舊制房地出售案件後,接下來我們要知道的就是,實務上如何正確申報「舊制房屋財產交易所得」,在稅法跟財政部解釋函令上,有何特別規定呢

1.所得稅法第14條、所得稅法施行細則第17-2條

在法規上我們從所得稅法說起,既然是財產交易所得,我們看到所得稅法第14條中財產交易所得的規定,以及同法施行細則第17-2條的細節性規定

「第七類:財產交易所得:凡財產及權利因交易而取得之所得:一、財產或權利原為出價取得者,以交易時之成交價額,減除原始取得之成本,及因取得、改良及移轉該項資產而支付之一切費用後之餘額為所得額」、「個人出售房屋,如能提出交易時之成交價額及成本費用之證明文件者,其財產交易所得之計算,依本法第十四條第一項第七類規定核實認定;其未申報或未能提出證明文件者,稽徵機關得依財政部核定標準核定之」

上面的規定我們可以知道核課稅捐的順序,一定是先「核實課稅」、例外才是推計課稅的方式,即「財政部核定標準」,所謂財政部核定標準,依目前的時間點來看,就是「112年度個人出售房屋之財產交易所得計算規定」,這個標準每年度都會經行政院公告,本文以112年度為例說明

舊制房地交易所得-112年財產交易所得計算規定

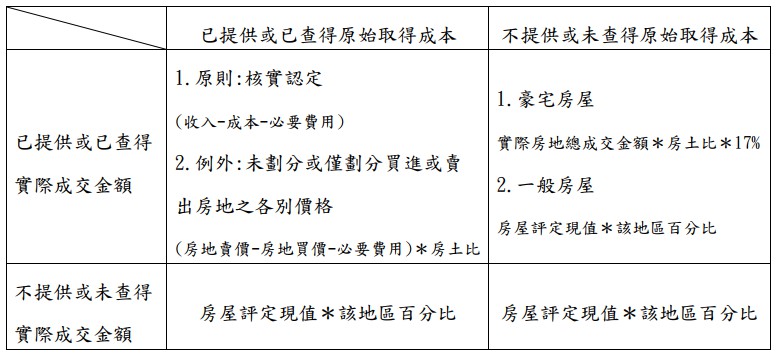

接下來我們進一步說明關於112年財產交易所得計算規定的內容,該計算規定共有二大點,茲歸納重點節錄如下表

已提供或已查得原始取得成本

不提供或未查得原始取得成本

已提供或已查得實際成交金額

1.原則:核實認定

(收入-成本-必要費用)

2.例外:未劃分或僅劃分買進或賣出房地之各別價格

(房地賣價-房地買價-必要費用)*房土比

1.豪宅房屋

實際房地總成交金額*房土比*17%

2.一般房屋

房屋評定現值*該地區百分比

不提供或未查得實際成交金額

房屋評定現值*該地區百分比

房屋評定現值*該地區百分比

如何解讀這張表,並對應實務申報作業呢,以下簡要說明之

簡單來說,舊制房地財產交易所得申報,實務上大致上有幾種情況

1.有收入也有成本(對應上表左上象限)

無論是納稅義務人主動提供,或稽徵機關查得,這個時候該如何申報,要視收入跟成本是否均有劃分房屋跟土地個別的價格,分成二種情況

(1).如果買賣契約,包括買進及賣出,均已確實劃分房屋跟土地的個別價格,這個時候最單純,既然只有房屋應稅,那麼計算申報的公式會如下

(房屋收入-房屋成本-房屋必要費用)=房屋財交所得

(2).如果買賣契約並無劃分個別價格,包括均未劃分或僅劃分買進或賣出房地之個別價格,亦即以總價方式簽訂,這個時候因只有房屋要課稅,只能依合理基礎分攤後推計課稅,也就是申報公式會是

(房地賣價-房地買價-房地必要費用)*房土比=房屋財交所得

所謂的「房土比」,就是房屋跟土地的現值比,即房屋評定現值占公告土地現值及房屋評定現值的比例

點閱次數:409